融資を受けるための審査、金融機関はここを見ている!元銀行員の経営コンサルタントが解説

こんにちは、エクト経営コンサルティングの財務コンサルタントです。

中小企業にとって、銀行や信用金庫からの融資は生命線。しかし状況によっては、融資を受けるハードルが高い場合があるのも実情です。

「資金繰りを楽にするために融資を受けたいけど、審査に通るか不安…」

「業績が悪化しており、融資を受けないとまずい…」

「決算書の内容は変わらないのに、なぜか融資を渋られてしまった…」

経営者の皆様、このようなお悩みはありませんでしょうか?

金融機関が融資を実行する際には、企業を様々な角度からチェックして評価しています。

私は現在、中小企業診断士として企業支援に携わっているのですが、前職は銀行員として働いていました。

今回は業務として様々な「融資の現場」を見てきた経験を活かして、金融機関が融資の際に重視するポイントを解説しています。

具体的には、これら5つの要素になります。

- 債務者区分

- 財務状況

- 事業計画

- 資金使途

- 担保と連帯保証人

この記事を読めば、銀行や信用金庫が融資でどのような点を重視しているか理解でき、効率的に準備を進めることができるはずです。

さっそく以下より、審査におけるそれぞれのポイントを詳しく見ていきましょう。

目次

融資の審査ポイント1.債務者区分

金融機関が融資を行う上で、非常に重視しているのが会社の信用度です。

言い換えると、「この会社に融資してもきちんと回収できるか」という点が厳正に審査されます。 そして会社の信用度は、「債務者区分」という評価基準によってランク付けされているのです。

債務者区分の内容

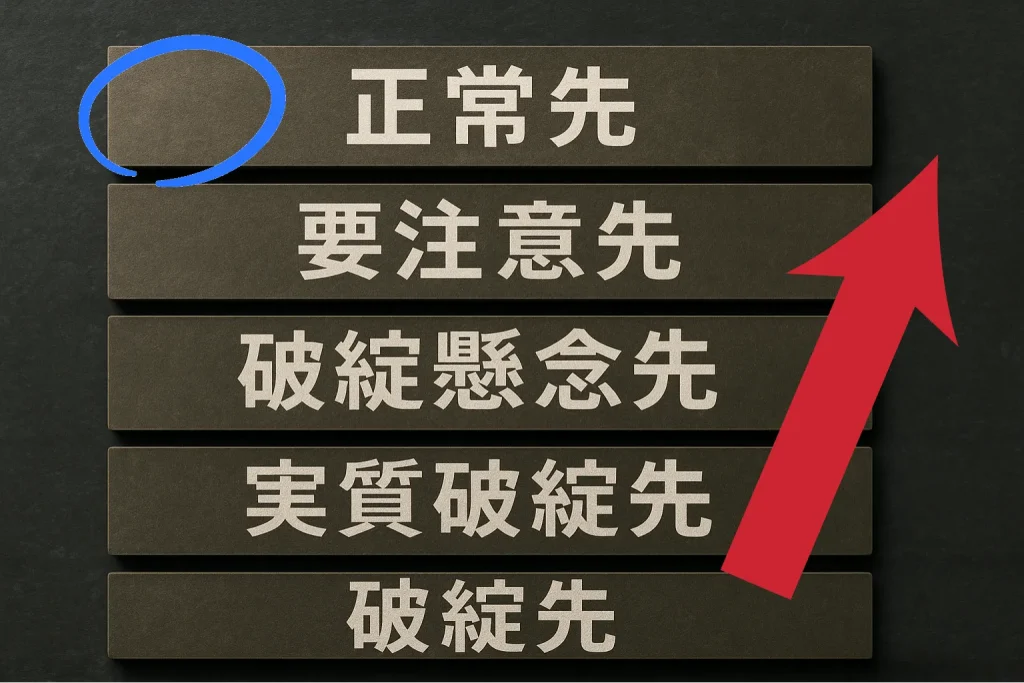

債務者区分とは、企業の返済能力や財務リスクを評価し、5つのランクに分類したものです。

- 正常先

- 要注意先(非要管理先と要管理先)

- 破綻懸念先

- 実質破綻先

- 破綻先

金融機関が融資の可否を判断する際には、このランクのどこに「格付け」されているかが基準となります。

このうち「正常先」と、「要注意先」の中でも比較的安全な「非要管理先」の一部企業は、スムーズな融資取引が期待できます。しかしランクが下に行くほど、基本的に融資を受けるハードルは上がっていくのです。

債務者区分の格付けは、様々な要素によって変動します。

一度ランクダウンしてしまうと、融資を受ける際に多くの説明や資料提出が求められるだけでなく、金利が高くなったり、借入可能額が減少する可能性もあるでしょう。

このように債務者区分は、借りるor借りられないといった話だけでなく、条件の面でも大きく関わってくる要素なのです。

債務者区分と銀行の事情

金融機関が債務者区分の低い企業へ融資する際は、将来的に回収できなくなった場合に備えて、「貸倒引当金」という名目で積み立てをすることが義務づけられています。

この貸倒引当金が多く積み重なると、金融機関自身の経営体力を奪うことにつながります。

銀行は民間の営利企業であるため、利益を出し続ける必要があります。

1~3%程度の金利収入しか得られないのに対し、それを上回る引当金を積むとなっては、銀行にとっては採算が合いません。そもそも融資先の中小企業が倒産してしまったら、大損を被るリスクもあります。

最近でも、ある銀行に公的資金が投入されたというニュースを耳にしましたが、銀行は経営状況が芳しくないと、最悪の場合は国の管理下におかれてしまうのです。

信用金庫も「地域の繁栄を図る」という目的があるとはいえ、預かったお金を大切に運用する使命があるため、債務者区分に関する一連のスタンスは銀行とほぼ一緒です。

以上のような理由から、金融機関は債務者区分を非常に重視しており、ランクの低い企業には融資条件を厳しくせざるを得ないのです。

自社の格付けは教えてもらえる?

結論から言うと、金融機関が融資先企業に対して債務者区分を教えることはありません。

実は債務者区分の格付け基準は、共通ではなく金融機関ごとに異なっています。独自の評価モデルや、機密情報を用いて評価を決定しており、非公開データとして厳重管理されているのが普通です。

もし融資先の企業にこういった情報を開示してしまえば、格付けの根拠を巡ってトラブルになったり、金融機関側の判断が制約される可能性もあるでしょう。

なので担当者が融資を断らる際には、「御社の格付けは◯◯だから厳しいですね」なんてことは言わないのです。

しかし直接教えてもらえなくても、金融機関の対応の変化から推測することは可能です。特に自社の格付けが下がっている場合は、以下のような変化があるかもしれません。

- 金利の引き上げを要請される

- 担保や保証人の追加を求められる

- 融資期間の短縮を提案される

このような場合は、「融資を受ける条件が以前と変わったように感じますが、弊社の経営内容で何かご懸念されている点はありますでしょうか?」といった言い回しで、上手にコミュニケーションを図るのが良いでしょう。

その上で経営改善計画書を提出するなど、改善に前向きな姿勢を示すことが信頼回復につながります。

債務者区分の格付けを上げるために、具体的にやるべきことがわからない場合は、コンサルタントに相談してみるのもよいでしょう。

融資の審査ポイント2.財務状況

企業の様々な状況が読み取れる財務関連の資料は、上述の債務者区分にも大きく影響する要素となります。

そして金融機関は、粉飾決算を見抜くプロフェッショナル。意図的ではなく、結果的に粉飾となってしまっている場合も同様に見破ります。

決算書の数字をいじること自体は簡単ですが、どれだけ良く見せようと細工しても、実態を見抜かれて徒労に終わると考えた方が良いでしょう。

一般的な傾向としては、貸借対照表(B/S)の中身が厳しくチェックされます。

現預金残高や自己資本比率といった数字は、高いほど財務状況が良い方向に評価され、融資が通りやすくなります。損益計算書(P/L)の利益ももちろん大切ではあるものの、財務の健全性は貸借対照表に現れるのです。

その他にも貸借対照表の科目において、金融機関が融資を審査する際によく見ている点について、簡単に解説していきます。

売掛金

直近数年間の貸借対照表を並べて、売掛金の数字に注目してみてください。

近年の推移を見ると、「売上は横ばいなのに、売掛金だけが年々増加している」という状況になっていないでしょうか。

これは金融機関の担当者から、「回収できていない不良債権が増えているのではないか?」「実態のない架空の売上を計上しているのではないか?」と疑われるケースに当てはまります。

金融機関側としては確証が取れないにしても、健全な事業運営ができていない可能性が高いと見做されてしまいます。

また決算書の数字を良く見せるために、期末に売上を無理やり押し込んだり、架空の売上を計上したりすると、期末の売上だけが不自然に大きくなります。

こういった調整は金融機関から簡単に見抜かれ、「粉飾決算のリスクがある」と判断されてしまいます。

さらに自社の決算書だけを見ていて気づきにくいのが、同業他社との比較です。

金融機関は売掛金について、業界ごとの平均的な回転率や、売上に対する平均的な比率などを把握しています。特に業界平均と比べて大きすぎる場合は、回収期間が長すぎるか、回収不能な債権を抱えている可能性を警戒されることになります。

棚卸資産

金融機関にとって棚卸資産(在庫)は、実態が把握しづらい科目ではあります。

しかし長期間売れずに残っている不良在庫や、そもそも実在しない架空在庫が資産として計上されていないか、銀行は鋭く見抜こうとしています。

不良在庫は、将来的に販売できる見込みがほとんどなく、資産価値はゼロに等しいと評価されます。また架空在庫の計上は、利益を不正に多く見せるなどの目的で使われる、典型的な粉飾決算の手口です。

在庫の滞留状況や過去のデータからも、金融機関はこれらのリスクを精緻に分析しています。

また売掛金と同様に、在庫がどれくらいの速さで売れているかを示す在庫回転率についても、業界ごとの平均的な数値と比較されています。

つまり業界平均と比べて在庫が多すぎる、あるいは少なすぎるという状況は、金融機関に疑われてしまうのです。

特に同業他社よりも回転率が著しく低い場合、「過剰在庫を抱えているのではないか」「販売力が落ちているのではないか」「不良在庫があるのではないか」等のように、ネガティブな評価につながります。

貸付金

中小企業でたびたび目にするのが、社長をはじめとした役員への貸付金です。

貸付金の名目で、社長やその親族、あるいは関連会社に貸し付けられたお金が、貸借対照表に計上されていないでしょうか。

これは金融機関の融資審査あたって、最も嫌われる項目の一つと言っても過言ではありません。

貸付金が厳しく見られる理由はいくつかありますが、まず公私混同を疑われるという点が大きいでしょう。大前提として、会社と経営者個人の資産は、明確に分けて考えなくてはならないからです。

会社の資金を社長個人に貸し付ける行為は、この大原則を揺るがす「公私混同」と見なされます。

運転資金として融資したお金が、社長個人の住宅ローン返済であったり、高級車の購入資金に流用されているとしたら、後述する資金使途違反にもあてはまります。

そもそも融資を受けて得られた資金は、事業を成長させるための仕入れや投資に使うべきもののはずです。貴重な資金が個人のために使われたとしたら、その分だけ会社の資金繰りが悪化したことを意味するのです。

金融機関はこうした貸付金について、「回収見込みのない不良債権」と判断し、資産として評価しません。決算書上は資産でも、評価としては実質的に「資産ゼロ」と扱われてしまいます。

実際のところ役員への貸付金は、明確な返済計画がないままに、長期間放置されてしまうことがほとんどのようです。

固定資産

設備や建物などの固定資産については、まず減価償却額の不足がないかという点が警戒されます。

本来であれば費用として計上すべき減価償却費を意図的に計上しない、あるいは少なく計上することで、決算書上の利益を多く見せている中小企業もあります。

しかし金融機関は、提出された固定資産台帳や減価償却明細の内容を精査し、会計ルールに則って正しく償却が行われているかを必ず確認するため、確実にバレていると言えるでしょう。

「税務署からは咎め無しだけど?」と疑問に思う方もいるかもしれませんが、減価償却しないことで納税額は増えることになり、税務署としてはわざわざ指摘しないだけであるため、金融機関の評価とは関係ないのです。

ただし減価償却については、経営判断の下で敢えて先送りにされることもあります。

そのような場合であっても、金融機関に不信感を抱かれないようにするため、なぜ先送りにするのかを丁寧に説明した方がよいでしょう。

減価償却だけでなく、固定資産の物理的な状態も重要な評価ポイントです。

例えば法定耐用年数を大幅に超えた古い機械、老朽化した工場といった固定資産があれば、貸借対照表に資産として計上されていたとしても、「近いうちに多額の修繕費や更新投資が必要だろう」と判断されるかもしれません。

こういったケースでは資産として見られない上に、会社のキャッシュフローを圧迫する大きなリスク要因と認識されます。将来的に発生するであろう支出も、企業の返済能力を図る上で評価され、融資の可否に関わってくるのです。

簿外債務

簿外債務とは、本来は貸借対照表に記載されるべきであるにもかかわらず、計上されていない債務(負債)のことを指します。

実は意図的かどうかに関わらず、簿外債務がある中小企業は珍しくありません。

とはいえ経営に大きなインパクトを与える可能性があることから、金融機関としては簿外債務の存在をつきとめ、それを反映して真の財務状況を見抜くために、以下のような項目を厳しくチェックしています。

仕入や費用の計上漏れ

決算日までに発生した仕入や経費が、翌期の費用として処理されていないかを確認します。これは利益を不当に多く見せるための典型的な手口と見なされます。

貸倒引当金

回収不能になる可能性が高い売掛金があるにもかかわらず、その損失に備えるための貸倒引当金を計上していないと、金融機関は資産を過大評価していると判断します。

未払い残業代

従業員への未払い残業代は、労働基準法違反であると同時に、将来的に多額の支払いを求められる可能性のある偶発債務です。

未払い賞与

決算賞与などを支払う予定があるにもかかわらず、未払費用として計上していないケースも簿外債務と見なされます。

退職給付債務

将来の退職金支払いに備えるための引当金です。特に退職金規定があるにもかかわらず、この債務を計上していない場合、将来のキャッシュフローを圧迫するリスクとして評価されます。

税金や社会保険料の未納

これらは金融機関から最も警戒される簿外債務です。

税務署や社会保険事務所から差し押さえを受けると、会社の預金口座は凍結されてしまいます。そうなれば銀行取引において致命傷となり、事業継続が困難になるかもしれません。

もしも業績が悪化し、これらの支払いが難しくなってしまったら、分かった段階で隠したり放置したりせず、すぐに税務署や社会保険事務所へ出向いて相談しましょう。

誠実に相談すれば、分納などの計画に応じてくれることがほとんどです。

融資の審査ポイント3.事業計画

融資を申し込む際に、金融機関から提出を求められる事業計画書。

ただの形式的な書類ではなく、金融機関が融資をする上での極めて重要な判断材料となります。

内容としては、これから事業をどのように展開し、どのように成長していくのかといった点について、商品やサービス、ターゲット市場、販売戦略、そして資金計画などの様々な要素をまとめて可視化したもの。

つまり経営全体の「見取り図」と言うべき役割を果たしているのです。

金融機関は、融資を受けた資金がどのように事業に活かされ、その結果生まれた利益から、将来どのように返済されるのか、その一連のストーリーを確認しています。

もしスケジュールや資金計画といった曖昧になりがちな部分について、計画書に落とし込んできちんと文書化していれば、それだけで「しっかりした会社だ」と好印象を得られるはずです。

事業計画書の作成は、多くの補助金を申請する際にも提出が求められます。そして我々経営コンサルタントの得意分野であり、AIだけには任せられない奥が深いものです。

具体的な作成方法は別の機会に回すとして、ここでは融資審査における事業計画書の評価について、ぜひ抑えておきたい3つのポイントをご紹介します。

具体性と客観性

金融機関が事業計画書に期待しているのは、客観的な要素に基づいた具体的なアクションプランです。

「売上を伸ばします」「業界No.1を目指します」といった精神論や願望だけが書かれた計画書は、全く評価されません。

明確な根拠、納得感のある分析、信憑性のあるデータなどを用いて、できるだけ数値を用いた内容を心がけるとよいでしょう。

簡単な例を挙げると、「ターゲット市場の規模は〇〇円で、競合A社のシェアは〇%である。そこで自社の強みである〇〇を活かし、〇〇という戦略で差別化することにより、◯年後にシェア〇%を獲得する…」といったところ。

文章だけだと理解しづらいので、図表やグラフを適宜使っていくのも大切です。

実現可能性

計画がどれほど壮大でも、実現できなければ意味がありません。

お金を貸す側の金融機関としては、貸したお金がしっかり返ってくるかが最低条件です。そのため売上計画や資金繰り計画については、実現可能性が厳しくチェックされます。

売上の予測が甘すぎないか、人件費や仕入れコストは現実的に見積もられているか、借入金の返済に必要な利益(キャッシュフロー)を本当に生み出せるのか、説得力のあるシミュレーションが求められるのです。

経営者の熱意

金融機関も企業も、人間が集まってできている組織体である以上、最後は人間そのものが大切です。

もちろん情熱や根性だけの計画書は問題外ですが、「内容は悪くないけど決め手に欠ける」と言った場合には、経営者の熱意が伝わることが融資の決め手になることもあります。

事業計画書は単なる数字の羅列ではなく、経営者自身の言葉で事業の未来を語る、情熱の表明でもあります。

計画書の細部にまで目を通し、何度も推敲を重ねた跡が見える計画書からは、経営者の本気度、つまり「この事業を絶対に成功させる」という覚悟が伝わってくるものです。

さらに言うと、経営者の人間性も審査の対象として評価されおり、「この人なら信頼できる」という印象が大きな後押しとなることもあります。

融資の審査ポイント4.資金の使い道

融資を受ける際には、「何に使うお金ですか?」という質問が確実にあるはずです。

というのも、金融機関が融資したお金を将来的に回収するためには、資金使途と返済財源をしっかり把握しなければならないからです。

「何に使うか分からない」という曖昧な計画や、「とりあえずお金がほしい」といった理由のために、大切なお金を貸すことができないのは当然でしょう。

金融機関としては、回収リスクを少しでも下げるために使い道を正確に把握し、その投資が将来の利益につながるのかを慎重に判断する必要があるのです。

融資の使い道は、大きく分けて運転資金と設備資金に分けられます。

どちらの目的であっても、「なぜ今そのお金が必要なのか」について、合理的かつ明確に説明することが求められます。

運転資金の融資

日々の事業を続けていくために必要となるお金が運転資金です。

一口に運転資金と言っても用途はいろいろですし、状況によって説明の仕方が全然違ってきます。

例えば 「増加運転資金」は、事業が成長しているときに必要な運転資金です。売上拡大に伴って、売掛金や在庫が増加することで不足する資金であるため、融資を受ける動機としてはポジティブに捉えられ、金融機関も前向きに検討してくれるでしょう。

またアパレルや観光業など、特定の時期に売上が集中する業種では、繁忙期に合わせて在庫や体制を強化するための「季節性運転資金」があります。

さらに従業員への賞与、法人税・消費税などの支払いは、一時的に大きなキャッシュアウトを伴いますが、これを乗り切るための運転資金というのも正当な理由となり得ます。

運転資金がどの程度必要となるのかは業種・業界によって大きく変わってくるため、その傾向についても事前に把握し、平均値と乖離があるなら説明できるようにしておくとよいでしょう。

設備資金の融資

設備投資は運転資金に比べて目的が明確なため、金融機関も前向きに検討しやすい資金使途です。

とはいえその設備が必要な理由や、どのように返済していくのかという計画はもちろん重視されます。

例えば「最新の〇〇機を導入することで、生産効率が現在の1.5倍に向上し、製造原価を〇%削減できる」といった具合に、設備の効果を数値化して説明できればベストです。設備が老朽化している場合は、取り替えが不可欠な理由を説明しましょう。

金額の妥当性については、購入先から正式な見積書を取り寄せる必要がありますが、可能であれば2〜3社から相見積もりを取りましょう。

「比較検討した上で、価格や性能が最も妥当なこの業者に決めました」と説明できると、信頼性が格段に上がります。

可能であれば、投資総額の一部を自己資金で賄えるとよいでしょう。

自己資金を投入することは、会社自身もこの投資にリスクを取っているという覚悟の表れと捉えられます。金融機関に「本気度が高い」と判断してもらえれば、融資に対する安心感もあって有利になるはずです。

なお設備資金については、ものづくり補助金をはじめとした各種補助金も大きな助けとなります。

融資の審査ポイント5.担保と連帯保証人

金融機関が融資をするにあたっては、条件として担保をつけるかが検討されます。

これは返済不能となってしまった場合に、担保を設定することでリスクを低下させようという意図。ちょっとイヤな言い換えをすると、金融機関に「担保が無いと信用できない」と判断されたということです。

とはいえ担保となる不動産などがあるなら、融資を受けられる可能性が上がるため、審査上では有利になるとも言えるでしょう。

連帯保証人も同様の考えで、社長の個人資産を担保としてリスク低下を図るわけです。

最近は中小企業庁によって定められた「経営者保証ガイドライン」に基づいて、社長の連帯保証の必要が求められないケースも増えています。

こういった要素を理解しておくと、いざという時に慌てず資金繰りを考えられるため、担保と保証人についても以下で解説していきます。

担保付き融資

金融機関の視点からすると、融資の返済が滞ってしまった最悪の場合に担保を売却することで、貸したお金を回収することができます。

「いざという時の保険」があるため、金融機関は融資のハードルを下げ、より大きな金額や長期の融資に応じやすくなるのです。

ちなみに担保と聞くと不動産をイメージしがちですが、株式をはじめとする有価証券なども対象となります。

再起では売掛金、在庫などを担保とする、ABL(Asset Based Lending)と呼ばれる手法も広がっており、様々な資産を担保にできる可能性があることは知っておきましょう。

とはいえ担保を提供すれば、必ず融資が受けられるわけではなく、担保の評価についても単純ではありません。

まず担保評価額は「時価」ではなく、将来の価格下落リスクや、急いで売却しなければならない状況を想定し、非常に保守的に評価されます。

また担保の契約方法もいくつかあるのですが、「根抵当権」という設定をしてしまうと、解除のハードルが非常に高くなってしまうので注意しましょう。

連帯保証人と保証会社

融資における保証のあり方は、ここ数年で大きく変化しています。

かつては「代表者が連帯保証人として個人で責任を負う」という形で、経営への覚悟を示してもらうのが基本的な考え方でした。

特に中小企業では、会社と経営者と一体不可分であったことから、連帯保証が強く求められてきたのです。

そんな中で平成26年2月、「経営者保証に関するガイドライン」が設定され、経営者の連帯保証無しでも融資を受けられる道が示されるようになりました。

融資における連帯保証を不要とすることで、創業の増加、新規事業スタート、早期の事業再生、円滑な事業承継など、中小企業の各ライフステージにおける取組意欲増進が図られています。

このような背景から、近年は連帯保証無しで融資を受けられることも多くなり、代わりに「信用保証協会」の活用が一般的となっています。

返済不能になった時に代位弁済をしてくれる信用保証協会があれば、金融機関としては回収リスクが低下するため、連帯保証人の存在が不可欠ではなくなります。

わずかな保証料は発生するものの、融資の可能性が大きく上がることを考えると、かなり良心的な制度と言えるのではないでしょうか。

もちろん中小企業側にとっては、保証条件無しで貸してくれる融資がベストです。とはいえ事実上難しいケースも多いため、ある程度の妥協は受け入れる必要があるでしょう。

銀行員時代に経験した融資の失敗談

これは若手銀行員時代に、私が実際に経験した話です。

当時私が担当していた取引先に、メーカー向けに卸売をする中小企業がありました。

この会社の年商は20億円ほど、売上規模も取引量も決して小さくはなく、季節による需要変動が大きい商材を扱っています。そういった背景から、特定の時期に大量の仕入れをしなければならず、まとまった運転資金を必要とするビジネスモデルでした。

売上高と利益は毎年ほぼ同程度で推移しており、債務者区分も「正常先」と評価されています。

まだ若かった私は、これなら年度替わりの融資も問題ないだろうと考え、決算書の財務データをいつも通り登録しました。

しかしその際、債務者区分が大きくランクダウンしていることに気づき、一気に血の気が引きました。

記事内でも解説したとおり、債務者区分が一定まで落ちてしまうと、融資が難しくなるのは業界内で共通認識なのです。

社長様とは確約をしていたわけではなかったものの、この状況で融資がストップすればどうなってしまうか、若手だった当時の私でも容易に想像がつくところです。

慌てて上司と一緒に社長様のところへ訪問し、これまで通りの融資ができない事情を説明。

さらに代替案を提示して受け入れていただき、何とか事なきを得ることができました。

売上高や利益をはじめ、決算書の内容があまり変わらないからといっても、今まで通りの融資が受けられるとは限らないという点について、自分の身をもって痛感した経験となりました。

融資の相談は専門家にお任せください

これまで見てきたように、金融機関が審査で重視するポイントを知っておけば、融資を受けられる可能性は大きく向上します。

逆にもし知らなければ、金利などで不利な条件となってしまったり、受けられるはずの融資も受けられない、なんて可能性も大いにあるのです。

今回は書ききれませんでしたが、他にも金融機関が見ている点はたくさんあります。

融資のポイントはわかったけど、具体的な改善方法がわからない場合は、ぜひ私たちの無料相談をお気軽にご利用ください。

エクト経営コンサルティングは、経済産業省登録の中小企業診断士が集まるコンサルティングオフィスです。

私のように銀行に勤めていたコンサルタントも在籍しており、内部の勤務経験があるからこそアドバイスできる点もたくさんあります。

融資の審査を万全の状態で申し込みたい方は、ぜひ以下のボタンから詳細をご確認くださいね。

お問い合わせはこちら

コメント

この記事へのトラックバックはありません。

この記事へのコメントはありません。